Weekly Thoughts par Mirabaud Securities - 08 novembre 2019

Cette semaine aura marqué de nouveaux records historiques pour les 3 principaux indices américains. L’Europe ne fut pas en reste puisque le CAC40 par exemple est revenu à son niveau de 2007 et le SMI sur de nouveaux sommets. La raison principale étant à mettre sur l’apparent réchauffement commercial entre Washington et Pékin. Cependant la peur du vide pourrait se transformer en prise de bénéfice imminente. Le choc de la fin 2018 est toujours bien présent dans l’esprit des investisseurs. Quoi qu’il en soit, sur la semaine, les principaux indices américains terminent en légère hausse (à jeudi soir). Même tendance pour les indices européens avec des hausses moyennes de près de 1.5% malgré les incertitudes entourant toujours l’avenir du Brexit. En Asie, la majeure partie des indices ont aussi succombé à l’espoir de voir la Chine et les États-Unis renouer le dialogue commercial. Ne dit-on pas que l’espoir fait vivre ?

Peu de personnes le savent, mais malgré le fait que le Danemark fasse partie de l’Union Européenne (UE), ce magnifique pays utilise toujours sa propre devise (en plus de l’euro). La couronne danoise faisant partie du MCE II (mécanisme des changes européens), son taux de change est lié à celui de l'euro, avec une marge de fluctuation de 2,25%. Sur la semaine écoulée et sans raison apparente, elle a connu l’une des plus fortes baisses du G10 face au dollar. Parmi les autres membres (du G10), les autres devises à avoir fini dans le rouge face au dollar sont le yen ou encore le dollar de Nouvelle-Zélande. Dans les marchés émergents, on notera les progressions notoires (toujours face au dollar) du rand sud-africain, du peso argentin ou encore du ringgit malaisien. Les baisses les plus importantes auront été à mettre sur le compte du florin hongrois ou encore du réal brésilien.

La nanotechnologie est l’un des thèmes que je regarde de très près car sa croissance devient de plus en plus exponentielle. Malgré un nombre d’acteurs très élevé, y investir est assez simple, que ce soit à travers des startups ou encore des leaders en quête de miniaturisation. Pour mémoire, la thématique n’est pas nouvelle mais se développe et se « démocratise » de plus en plus. Selon la définition, les nanosciences concernent l'étude des phénomènes observés pour les objets de l'ordre du nanomètre et dont les propriétés découlent de leur taille nanométrique. Les nanotechnologies sont toutes les techniques permettant de manipuler la matière à l'état atomique, qui est donc de l'ordre du milliardième de mètre - le nanomètre - qui a donné son nom à la nanotechnologie. En résumé, les nanotechnologies désignent les technologies qui exploitent les propriétés uniques des nanoparticules. Le marché mondial des nanotechnologies devrait dépasser 125 milliards de dollars d'ici 2024. La nanotechnologie continue d'avoir un impact large et fondamental sur presque tous les secteurs de l'économie mondiale, notamment l'électronique, l'énergie, le biomédical, les cosmétiques, la défense, l'automobile et l'agriculture. Les trois principales applications de la nanotechnologie sont l'électronique, l'énergie et le biomédical (par ordre d’importance). Ensemble, ils représentent plus de 70% du marché mondial des nanotechnologies.

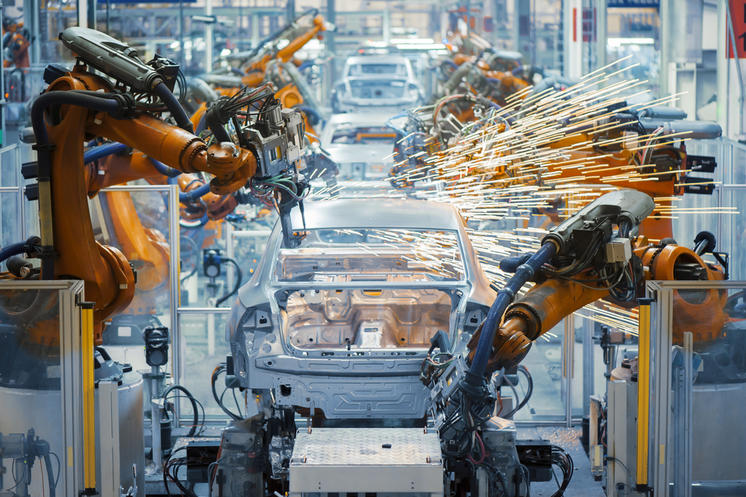

Il y a près de 3 mois, nous relevions que le secteur automobile était proche d’un rebond tactique intéressant. Aujourd’hui, entre consolidation (Peugeot & Fiat-Chrysler ou encore Hitachi & Honda), fondamentaux, rotation cyclique et assouplissement du discours de Donald Trump à l’encontre de constructeurs automobiles, le secteur a connu une performance assez impressionnante. La tendance pourrait malgré tout encore se poursuivre, et ce, pour plusieurs raisons. Techniquement tout d’abord, on constate que le secteur a formé une tête et épaule inversée assez nette (pas totalement sur les bas cependant). Ensuite selon les données publiées par Bloomberg concernant le momentum, le secteur automobile est en phase d’amélioration (en mieux). À cela on peut ajouter que les fondamentaux commencent à se stabiliser, voire s’améliorer. Ensuite, une des raisons fondamentales qui a expliqué le retour d’appétit sur un secteur mal aimé sont les efforts de restructuration qu’ont entrepris la majeure partie des constructeurs et équipementiers. La Chine est aussi un facteur de soutien puisque des annonces de réductions de taxes sur l’automobile (sous forme de bonus) pourraient être mises en place par le gouvernement chinois à la fin 2019. Enfin comment ne pas parler du comportement des Millénials qui commence à être intégré par les analystes ou encore de la baisse des taux de la BCE qui alimente les secteurs cycliques.

Uber a limité ses pertes au troisième trimestre et publié un chiffre d'affaires meilleur qu'attendu. Mais la plateforme de réservation de voitures avec chauffeur (VTC) n'a pas réussi à rassurer les investisseurs. Le leader des VTC a perdu 1,2 milliard de dollars de juillet à septembre, soit près de 200 millions de plus que l'année dernière. Le déficit est en partie causé par des dépenses exceptionnelles liées aux rémunérations en action distribuées aux employés à l'occasion de l'arrivée d'Uber à Wall Street. Le chiffre d'affaires est grimpé à 3,8 milliards, en hausse de 30%, et supérieur aux estimations des analystes qui le voyaient à 3,7 milliards. La plateforme compte désormais 101 millions d'utilisateurs actifs mensuels (+26%) et elle a réalisé 1,77 milliard de courses sur les trois mois, soit 31% de plus qu'il y a un an. Ses coûts totaux sont passés de 3,7 milliards de dollars il y a un an à près de 5 milliards sur le trimestre écoulé, notamment à cause des dépenses en marketing pour rester le leader du secteur malgré la compétition d'autres sociétés comme Lyft. Le montant brut des réservations pour les VTC, l'argent qu'Uber reçoit avant de payer les chauffeurs et d'autres dépenses comme les péages, s'est élevé à 12,6 milliards de dollars, en hausse de 20% sur un an. Intéressant de noter qu’Uber Eats a rapporté 645 millions de dollars, soit un bond de 64% en un an. Son service de fret progresse fortement aussi, de 78% à 218 millions.

Plusieurs sujets ont été exploités cette dernière semaine et notamment :

Récession, vous avez dit récession ? / Secteur automobile : update / Les Millénials louent et partagent / La nanotechnologie sous la loupe / Les cyberattaques se multiplient

* sur la sellette

SWOT est l'acronyme de Strengths, Weaknesses, Opportunities and Threats, soit l'équivalent traduit en français de l'analyse FFOM (Forces, Faiblesses, Opportunités et Menaces). Si l'analyse SWOT permet d’habitude de développer la stratégie marketing d'une entreprise et d'évaluer la réussite d'un projet, en étudiant conjointement différentes données, comme les atouts et les défauts de la société, mais également la concurrence ou les marchés potentiels, j’ai décidé de l’adapter aux marchés financiers il y a plusieurs années de cela. L'analyse SWOT permet donc un développement général des marchés en croisant deux types de données : internes et externes. Les informations internes prises en compte seront les points forts et les faiblesses du marché. Quant aux données externes, elles concerneront les menaces et les opportunités à proximité. Enfin, élément des plus intéressants, c’est un tableau qui est amené à évoluer en fonction de l’actualité, ce qui lui permet de refléter de manière hebdomadaire la tendance de fond des marchés financiers.

N'hésitez pas à vous adresser à votre interlocuteur privilégié chez Mirabaud ou à nous contacter ici si ce sujet vous intéresse. Avec nos spécialistes dédiés, nous nous ferons un plaisir d'évaluer vos besoins personnels et de discuter des éventuelles solutions d'investissement qui seraient adaptées à votre situation.

Continuer vers